Они чаще всего прибегали к подмене адреса регистрации и некорректной идентификации клиентов. Эти выводы содержатся в исследовании финтех-компании "Баланс-Платформа", доступном для ознакомления в РИА Новости.

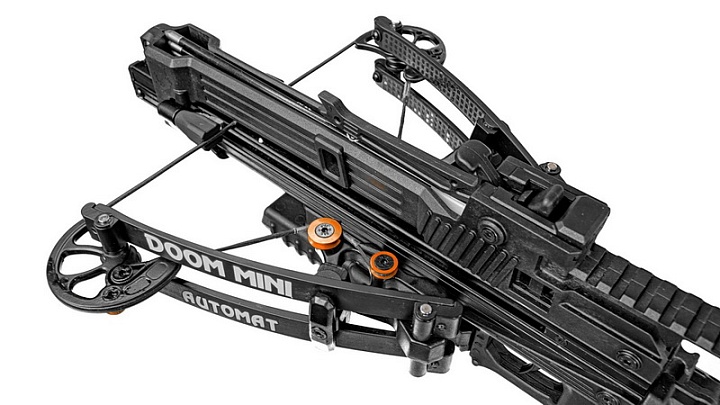

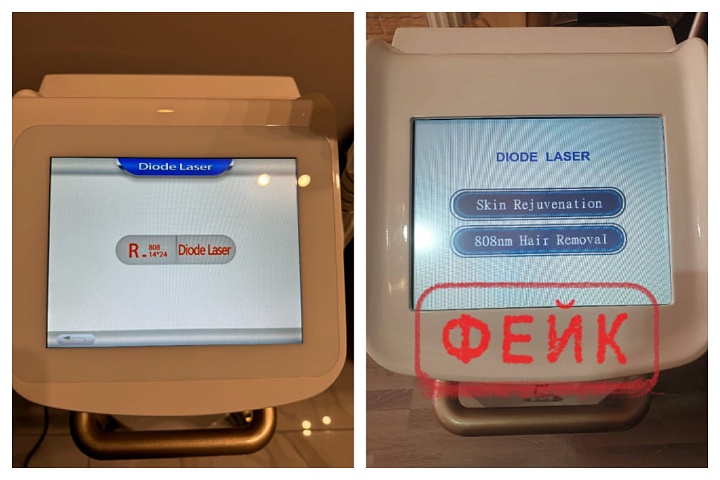

По данным исследования, большинство случаев мошенничества в сфере кредитования в 2024 году было связано с использованием искусственного интеллекта. Злоумышленники активно применяли ИИ для обмана банков, дилеров и других участников финансового рынка. Они умело манипулировали данными и процессами, чтобы достичь своих целей.Интересно, какие новые технологии и методы обмана могут появиться в будущем в сфере финансовых операций. Важно, чтобы финансовые учреждения постоянно совершенствовали свои системы защиты и контроля, чтобы минимизировать риски мошенничества и обеспечить безопасность клиентов.В современном мире, руководитель компании "Баланс-Платформы" Евгений Сеньковский обратил внимание на растущую проблему дипфейков и искусственного интеллекта. Согласно его словам, в 2024 году основные случаи кредитного мошенничества связаны с манипуляцией анкетными данными. Вместе с тем, наблюдается увеличение числа дипфейков и использование злоумышленниками ИИ для идентификации, как указано в проведенном исследовании.Важно отметить, что цифровые технологии, включая генеративный искусственный интеллект, активно развиваются и становятся доступнее для широкого круга пользователей, включая кибермошенников. Это приводит к снижению стоимости профессионального подделывания документов и увеличению числа случаев мошенничества в сфере кредитования.Таким образом, необходимо уделить особое внимание защите личных данных и разработке более надежных методов идентификации клиентов в условиях быстрого развития технологий. Стратегии противодействия кибермошенничеству должны быть постоянно совершенствуемыми и адаптированными к новым вызовам, чтобы обеспечить безопасность финансовых данных и предотвратить потенциальные угрозы.Финансовые организации сталкиваются с растущими вызовами в области борьбы с мошенничеством, и одним из возможных решений является усиление антифрод-процедур и проверок данных клиентов из достоверных источников. Это подтверждается исследованием, которое выявило, что искажение информации при получении ипотечных кредитов стало наиболее распространенным видом мошенничества в российских финансовых организациях. В частности, изменения в данных об адресе, доходе, количестве иждивенцев и семейном положении обнаружены в 7% заявок, поступивших в кредитные организации с начала 2024 года. Эти данные были получены из отчетов о кредитной истории, используемых в ПО и кредитных конвейерах "Баланс-Платформы".Учитывая увеличение случаев финансовых мошенничеств, важно развивать и внедрять новые методы проверки данных и антифрод-технологии для обеспечения безопасности клиентов и финансовых учреждений.Эксперты "Баланс-Платформы" обнаружили, что около 9% заявок на автокредиты были подвергнуты искажению данных с целью увеличения шансов на одобрение и увеличения кредитного лимита. Мошенники использовали различные методы, включая внесение ложной информации о доходах, изменение адресов и предоставление чужих документов для получения автокредитов. Это явление становится все более распространенным в финансовой сфере и требует более тщательного контроля и защиты от мошенничества.Важно отметить, что в текущем году также были выявлены случаи попыток мошенничества при получении кредитных карт и кредитов на основе поддельных документов. Некоторые злоумышленники даже пытались воспользоваться искусственным интеллектом для создания поддельных паспортов. Это свидетельствует о постоянно развивающихся методах мошенничества и необходимости постоянного обновления систем безопасности.Для предотвращения финансовых преступлений и обеспечения безопасности клиентов, финансовые организации должны усилить меры контроля и аутентификации при рассмотрении заявок на кредиты и кредитные карты. Также необходимо обучать персонал и клиентов о методах обмана, чтобы снизить риски мошенничества в сфере кредитования.В январе-ноябре текущего года в "Баланс-Платформе", одном из топ-10 банков по объему потребкредитования, было выявлено, что около 2,5% клиентов пытались получить кредитные карты без предъявления оригинала паспорта, что говорит о некорректной идентификации. Эти попытки представляют серьезный риск для банка и требуют дополнительных мер безопасности.Подмена адреса регистрации для увеличения одобренного кредитного лимита и повышения вероятности одобрения кредитов на карты и потребительские кредиты также была выявлена. Всего за 11 месяцев данная практика составила 0,9% от общего объема заявок, что свидетельствует о необходимости ужесточения процедур проверки личности и адреса клиентов.Эти случаи подчеркивают важность тщательной проверки личности и адреса клиентов при выдаче кредитов, чтобы предотвратить мошенничество и защитить интересы банка и его клиентов. Развитие более надежных методов идентификации является приоритетом для современных финансовых учреждений, чтобы обеспечить безопасность и надежность финансовых операций.Источник фото: РИА Новости